Welche Anforderungen Unternehmen erfüllen müssen, um Factoring nutzen zu können – inkl. Praxisbeispiel, Ausschlussgründe & Tipps zur Vorbereitung

Welche Rechnungen können ins Factoring?

Welche Voraussetzungen Unternehmen für Factoring erfüllen müssen – inkl. Beispiel, Besonderheiten bei Abschlagsrechnungen und branchenspezifischer Hinweise

Factoring bietet vielen Unternehmen eine schnelle, bankenunabhängige Liquiditätslösung – doch nicht jede Forderung und nicht jeder Betrieb ist automatisch „factoringfähig“. Die grundlegenden Anforderungen unterscheiden sich je nach Branche, Rechnungsart und Anbieter. Eine objektive Prüfung durch einen unabhängigen Factoring-Spezialisten ist daher oft hilfreich, um keine wertvolle Zeit mit weniger geeigneten Anfragen zu verlieren.

✅ Voraussetzungen für den Einstieg ins Factoring

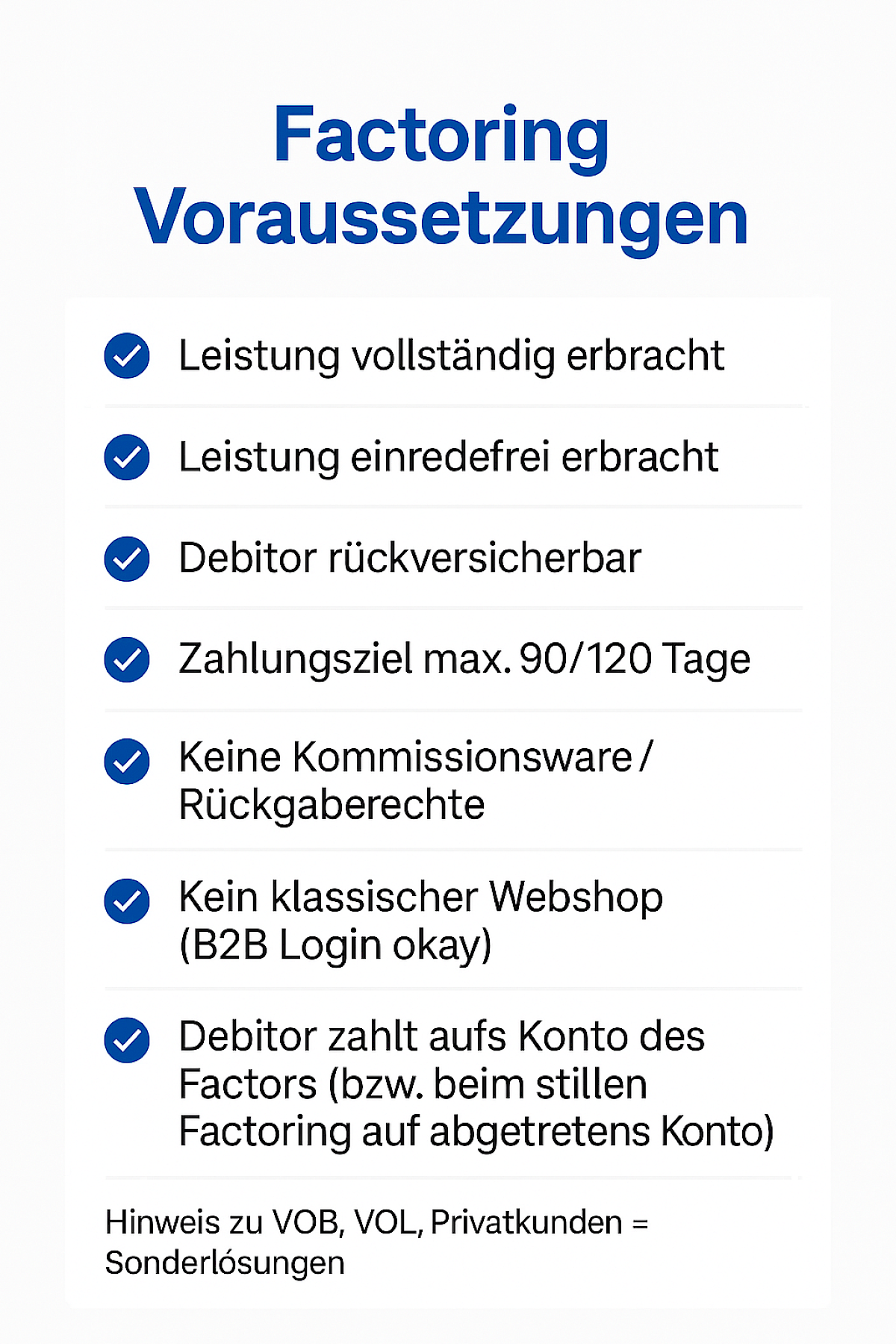

Folgende Mindestanforderungen gelten für die meisten Anbieter im klassischen Full-Service- oder Inhouse-Factoring:

- Jahresumsatz: ab ca. 250.000 € brutto

- Kundenstruktur: gewerbliche oder private Kunden (B2B & B2C) möglich

- Leistungserbringung: vollständig & einredefrei erbracht

- Zahlungsziele: in der Regel 30 - 120 (150) Tage möglich

- Rechnungsalter (bei Start): höchstens 14 - 30 Tage (nur bei Altforderungsankauf)

- Forderungsbestand: mindestens 14 Tage Restlaufzeit

Sind Teil- und Abschlagsrechnungen factorabel?

Factorable Rechnungen – auch mit Abschlägen & Spezialregelungen

- Abschlagszahlungen oder Teilrechnungen mit dokumentierter Teilleistung (z. B. Abnahmeprotokoll)

- Rechnungen nach VOB oder HOAI

- Anzahlungsrechnungen bis zu 30 % bei wirtschaftlich nachvollziehbarer Vorleistung (z. B. Sondermaterial)

- Online-ECommerce Shops ab 200 T€ Jahesumsatz für B2B Kunden

Weitere Voraussetzungen zum Rechnungsankauf:

- Keine titulierten, angemahnten oder überfälligen Rechnungen

- Keine Provisions- oder Beratungsrechnungen

- Wirtschaftlich stabile Unternehmensverhältnisse

- Strukturierte Buchhaltung & Debitorenmanagement

Besonderheit: In einigen Branchen (z. B. Bau, Beratung) oder B2C Rechnungen gelten abweichende Kriterien, etwa beim Start mit bestehenden Rechnungen.

Nicht factorable Forderungen – typische Beispiele

- Forderungen aus Beratung, Versicherungs- oder Kreditvermittlungen, sowie Beratungsleistungen mit Förderzuschüssen

- Titulierte, überfällige oder bereits gemahnte Forderungen

Praxisbeispiel Factoring:

Malerbetrieb Möller GmbH

Branche: Handwerk (Maler- & Lackierarbeiten)

Umsatz: ca. 980.000 €/Jahr

Kundenstruktur: Immobilienverwaltungen (B2B) & private Eigentümer (B2C)

Spezialleistung: Individuelle Farbmischungen mit Materialbindung

Der Betrieb hatte selbstständig ein Angebot bei einer Factoring-Gesellschaft eingeholt:

- 2,85 % Gebühr

- Keine Integration von Anzahlungsrechnungen

- 12 Monate Vertragsbindung

Nach Anfrage über eine Vergleichsplattform analysierte der Fachberater die Besonderheit: Die individuelle Farbmischung stellt eine wirtschaftlich nicht anderweitig verwertbare Vorleistung dar – sie rechtfertigt eine Anzahlung von bis zu 30 %, die factorbar ist.

Vermitteltes Angebot:

- 2,45 % ALL-IN-Kondition

- Anzahlungsfactoring bis 30 % des Rechnungsbetrags

- Keine Mindestvertragslaufzeit – 3 Monate Kündigungsfrist

Ohne spezialisierte Beratung wäre dieses Potenzial ungenutzt geblieben.

Fazit: Realistische Einschätzung ist der Schlüssel

Viele Unternehmen erfüllen die Anforderungen für Factoring – ohne es zu wissen. Gleichzeitig scheitern andere an Fehlannahmen oder unpassenden Vertragsangeboten. Die qualifizierte Einschätzung durch einen unabhängigen Berater spart Zeit, Geld und eröffnet oft erst die Möglichkeit, passende Sondermodelle zu nutzen.

❓ FAQ – Häufig gestellte Fragen

1. Kann Factoring auch bei weniger als 1 Mio. € Jahresumsatz genutzt werden?

Ja – ab ca. 250.000 € brutto Jahresumsatz sind spezialisierte Modelle möglich, z. B. Ausschnittsfactoring.

2. Können auch Privatkunden (B2C) in das Factoring einbezogen werden?

Ja – sofern die Forderungen rechtlich einwandfrei und wirtschaftlich nachvollziehbar sind.

3. Was passiert mit bereits gestellten Rechnungen zum Vertragsstart?

In manchen Branchen können Rechnungen rückwirkend angekauft werden – max. 30 Tage alt, mit Mindestlaufzeit.

4. Was ist mit Abschlags- oder Anzahlungsrechnungen?

Wenn eine dokumentierte Teilleistung vorliegt (z. B. Abnahmeprotokoll), sind diese Rechnungen bei spezialisierten Anbietern factorbar.

5. Können auch Ratenzahlungen ins Factoring aufgenommen werden?

Nein – Ratenzahlungen gelten als Kreditgeschäft. Abschlags- oder Teilrechnungen mit erbrachter Leistung sind hingegen factorbar.

6. Können Rechnungen aus Online-Shops / E-Commerce ins Factoring?

Ja, für gewerbliche Kunden (B2B) ab 200 T€ Mindestumsatz p.a. mit einem Zahlungsziel bis 90 Tagen